格羅斯焦慮與中國交易員的安靜(原标题)

2015年股市崩潰已讓市場嘗到甜頭,基於房地產貸款不可持續性和房價泡沫化的擔憂,債券類資產或再次因為風險偏好的趨於保守而受益。

9月份聯儲會議之後,格羅斯很焦慮以至於面對聯儲的最新決議無話可說;中國的債券交易員看起來也很焦慮,一個月前對於職業生涯還剩100BP的調侃掩蓋不了面對利率持續下行的複雜心理。心慌還有興奮,宛如圍獵的獅子,上一次收獲了股市杠杆崩潰的獵物,這次債券交易員又在安靜地等待房地產市場的泡沫破滅。至少在失業之前還有100BP的饕餮,未來怎麼樣誰會在乎!

全球流動性拐點延後

在四維空間裏,速度快時間就慢。如果經濟是一列火車,火車速度越快,時間過得越慢,經濟所處的空間位置就不一樣。2014年以來全球貨幣政策呈現分化格局,聯儲資產負債表的增速開始下降,同期歐洲和日本央行資產負債表的擴張速度開始加速;聯儲貨幣政策已經從2014年開始邊際收縮,歐洲、日本開始新一輪寬松。貨幣政策作為經濟列車運行空間的指示器,從時空格局來看,貨幣分化正是由於經濟列車波動速度不一樣造成的,因此當下預判全球貨幣供給是否出現拐點,更重要是判斷歐洲、日本的經濟波動是否出現加速跡象。

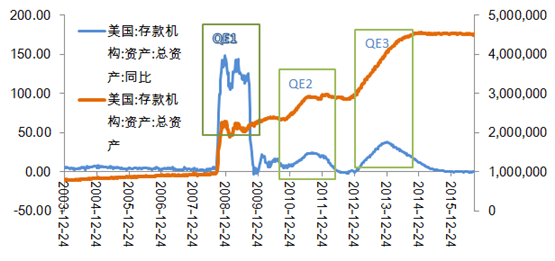

圖:美聯儲資產負債表及增速(單位百萬美元)

圖:歐洲央行資產負債表及增速

圖:日本央行資產負債表及增速

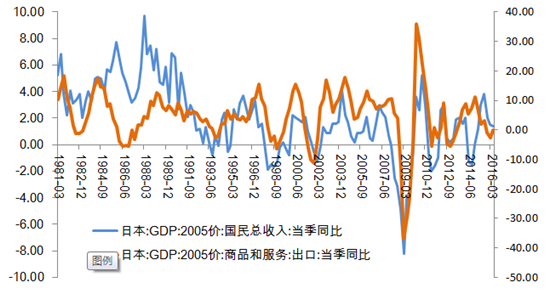

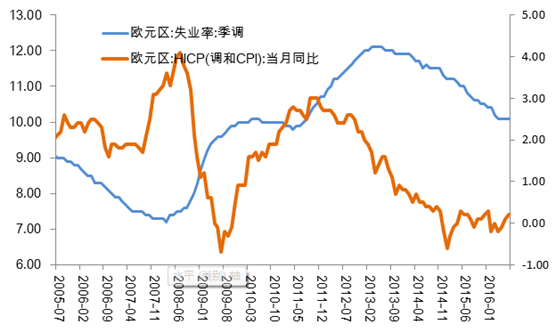

進入2016年之後,日本經濟增長日趨疲弱,物價再次陷入通縮之中,日本國民收入增速持續下降至2%附近,出口同比增速下降至負值,日本的情況再惡化而非改善。歐洲經濟增長情況整體在改善,包括物價、失業率和經濟增長速度在2015年-2016年以來出現了持續改善的局面,但是歐洲的失業率依然在10.1%,物價在零附近,較歐洲央行的目標區間有較大差距,特別是2016年之後歐洲增速進入波動之中,並未出現持續改善的情況。

綜合來看,歐洲、日本的經濟並未出現加速跡象,全球貨幣政策分化的格局短期難以改變。即使美國繼續緊縮性貨幣政策,歐洲、日本仍可能維持寬松政策,這將緩釋因美元收緊造成的全球金融資產波動風險。

圖:日本國民收入增速與出口增速

圖:歐洲失業率與物價

與央行的瘋狂遊戲

量化寬松的政策讓全球債券市場交易非常擁擠,負利率區域快速擴張。格羅斯在9月份聯儲會議之後接受采訪,他對美聯儲的決定無語,負利率水平已經讓保險公司、養老基金處境艱難,繼續寬松的決定和耶倫在Jackson Hole 的鷹派言論出現矛盾讓金融市場陷入困惑,收益率曲線平坦化預期強化造成市場投機行為進一步升溫,負利率形態可能進一步蔓延。2015年瑞士首次以負利率發行長期國債,日本十年期國債收益率、德國十年國債收益率相繼降低至零以下,德國企業Berlin Hyp AG年發行歐元區內首只負利率企業資產擔保債券,總額5億歐元,利率為﹣0.162%,期限為三年。

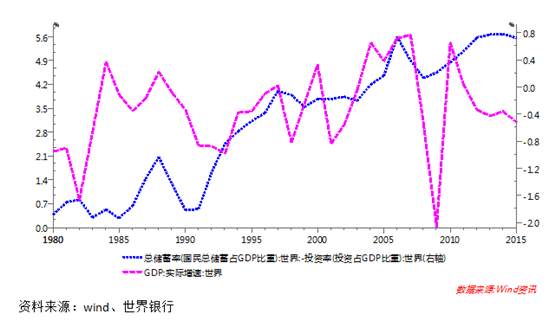

聯儲按兵不動讓格羅斯如坐針氈,傳統債券市場的息差交易模式在負利率和曲線超級平坦的情況下面臨瓦解,金融機構的債券投資收益將更多依賴於央行行為和機構之間博弈。金融機構為政府、企業免費提供融資,本質上是在和央行對賭,只要央行繼續寬松,則投資收益彌補利息損失。居民和企業層面也主動投入到與央行的博弈遊戲之中,負利率出現是居民由於預期未來收入增長非常悲觀,因此減少當期消費,增加儲蓄以用於下一期消費;儲蓄率上升,但是企業由於預期未來產品價格持續下降因此並不願意投資,也傾向於增加儲蓄,可以觀察到全球儲蓄率與投資率的缺口迅速上升,經濟增長速度持續下降。

盡管收入預期、企業盈利預期和商品價格預期都很悲觀,但是居民、企業的資金卻大規模進入到金融市場之中,地產價格和股票資產的價格維持在很高的位置,本質上也是在博弈央行的繼續寬松。央行的底牌被揭開,聯儲試圖進行的前瞻性指引以迷惑金融市場預期,但幾次狼來了之後其公信力被市場蠶食,市場變得更為聰明,行動也更趨一致,資產價格泡沫化進入狂歡。

圖:儲蓄率-投資率及全球經濟增長速度

國內債券市場也在經曆同樣的故事,從2014年開始的長達三年的債券牛市周期漲的讓交易員都心惶惶。債券收益率下降是三個力量共同作用的結果。一是實體企業的回報率下降,背後是實際經濟增速在下降,這是資產荒的根源。二是貨幣政策因經濟持續下滑而趨勢寬松。三是監管政策順周期性,放松管制,減少中介成本和制度成本。如債務置換、非標轉標、房地產融資政策的放開等。此外還有一個加速器:金融機構杠杆。經濟轉軌的特征、從管制市場向競爭市場的結構轉型造成金融機構對負債的爭奪上升,金融市場層面資產收益率下降快於負債成本的下降,在監管政策和貨幣順周期條件下,市場機構被迫通過杠杆操作來打平資產負債利率缺口,資產負債利差缺口越大,杠杆越高。

對應到金融機構債券投資利潤來源:債券票面利息是實體經濟的錢,carry是央行和金融機構牌照的錢,資本利得是央行的錢+新韭菜(資管委外機構)的錢。此外,在整個運行過程中存在一些擾動因素,其中比較重要的因素是信用風險、美國貨幣政策緊縮、供給壓力和去杠杆政策。這些擾動因素改變了利率波動的形態,但並未有從根本上改變利率波動的趨勢,決定利率波動趨勢的根本因素是實際經濟增速和貨幣政策。

國內的利率下行300BP之後,目前債券票面利率降到資金成本線附近,特別是信用風險調整後的票息更低,單純實體經濟的錢已經無法覆蓋金融機構成本,金融機構需要進一步加杠杆,這意味著國內債券市場投資者也陷入國際金融市場投資機構同樣的情景,與央行貨幣政策的博弈之中。如果2016年四季度實際經濟增速不出現大幅下降,今年的貨幣政策放松空間基本結束;即使有逆回購和一次降准,但只要2.25%不動,年內行情可能結束;進入2017年之後貨幣政策仍然有一定寬松空間,依賴於美國緊縮的步伐和國內名義增速的情況,所以之前需要抓住機會進行騰挪。

債券定價權易手

國內債券市場隨著牛市的演進,投資者結構也在發生變化,理財資金邊際定價能力上升,銀行自營和傳統券商交易盤的定價能力下降。近幾年理財規模迅速上升,年度增速保持在50%以上,截止2015年年末理財規模達到23.5萬億人民幣,進入2016年之後理財規模繼續上升,最新規模已經超過24.6萬億,理財規模快速上擴張對債券市場定價產生深遠影響。

從絕對量來看,包含理財在內的廣義基金戶已經成為繼銀行自營資金之後債市的第二大持有機構。數據顯示,截止2015年末的數據,理財持有的債券規模在7.5萬億左右(2015年年末銀行理財持有債券及貨幣市場工具占比51%,餘額為12.06萬億),而同期基金公司持債規模為2.65萬億,保險公司持有1.34萬億,證券公司自營持有7000-8000億元左右(證券公司交易所托管的債券總量在1.5萬億左右(含券商資管),剔除掉券商資管的規模,預計證券公司自營盤交易所持債的規模在4000-5000億元左右(預估);銀行間中債登券商自營托管1300億元,清算所持有2138億元,合計持有3438億元左右。綜合來看,券商自營持有的債券規模全市場應該在7000-8000億元左右,占市場比例較小。

邊際上來看,理財資金正成為債券最重要的定價力量。由於商業銀行負債端波動性加大,銀行自營資金配置節奏放緩,同時銀行自營資金大規模介入地方債,使得銀行自營減持信用類債券。商業銀行持有的中期票據、短期融資券、企業債占比從2014年開始持續下降,中票從70%下降至40%左右,短融從60%下降至20%左右,企業債從35%下降至20%左右;而廣義基金的信用債持有比例則持續攀升,從5%左右上升至25%。

作為傳統交易機構的證券公司自營對債市的定價能力下降。一方面券商自營債券持倉規模增量變化不大,特別是進入2016年之後由於被動降杠杆,使得券商自營的持債規模並未出現明顯增長。另一方面,證券公司普遍出現轉型著力發展資產管理型業務,券商固定收益資產管理業務增速更快,自營的相對重要性下降。

理財成為債券市場最重要的定價機構主要是通過理財自身投資和大規模委外兩個路徑完成的,特別是大規模委外導致資產管理機構被動提高杠杆,形成所謂“資產荒”局面。動態看,理財規模的擴張發軔於利率市場化下存款追逐高收益預期回報的過程,最初的增長速度較為溫和,進入2013年之後由於銀行資產規模擴張的剛性競爭需求和央行寬松貨幣的支撐,再加上影子銀行體系的繼續擴張,理財規模增長開始呈現指數級增長。2013年理財規模增長43.8%,2014年增長47.1%,2015年增長56.4%;2013年規模為10.2萬億,2014年增長至15萬億,2015年增長至23.5萬億。進入2016年之後理財的規模擴張速度開始出現下降,同比增速下降至23%左右;未來會不會繼續下降,這個概率還是比較高的,主要是資產的收益已經下降到很低的水平,成本收益倒掛日趨嚴重,在沒有合意資產的情況下其增速必然下降。另外一點就是非標資產置換的邏輯也可能發生變化,目前存量非標的比例已經降低到10-15%之間,置換空間有限。因此年內來看,理財對於債券資產的需求邊際上可能出現衰減,收益率下行的動力會減弱。

安靜的等待

進入2016年四季度由於短期貨幣的轉向中性和配資資金動力的減弱,預計債市將進入震蕩期。但是債券交易員依然對於國內收益率的下行信心滿滿,不少交易員在構建頭寸,然後安靜地等待。2015年6月份的股市崩潰已經讓市場嘗到甜頭,而進入2016年之後則是房地產市場的泡沫化讓債券交易員看到未來地產崩潰後帶來的利率下行空間。房地產市場本身有2-3倍杠杆,再考慮到目前消費貸的規模,房地產市場的杠杆倍數已經有了明顯提升,隨著價格的飆升,房地產市場的風險在逐步累積,基於房地產貸款不可持續性和房價泡沫化的擔憂,債券類資產可能再次因為風險偏好的趨於保守而受益。

(作者系中國國泰君安董事總經理、固定收益部研究主管周文渊。本文僅代表作者觀點。)