市場繼續聚焦環球貿易關係去向,先有中美關稅問題,後有韓國半導體生產供應鏈或被日本干預等,全球主要股市自本月初借勢調整,隨後在低位徘徊,利好一眾避險資產,尤其債市。

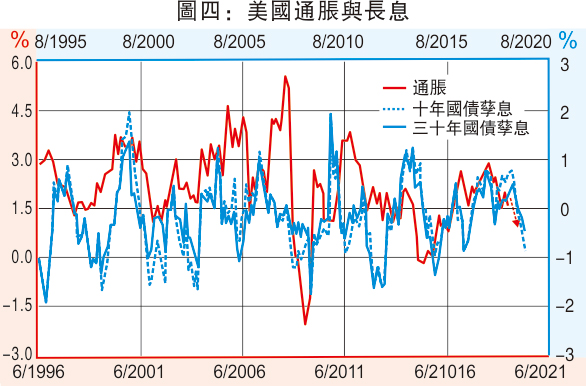

宏觀來看,其實主要長息如美國十年國債孳息已自2018年10月開始反覆回落至今,後市還有進一步下行空間麼?

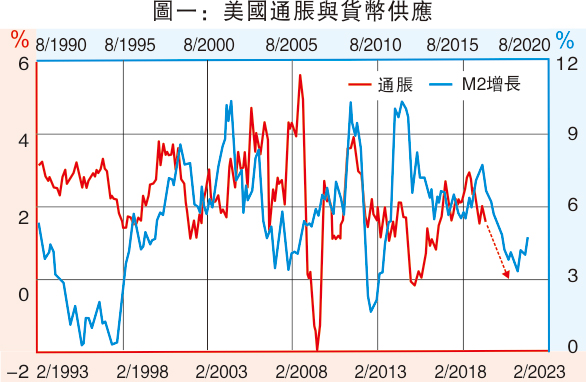

由於長息反映通脹前景,因此今文從推測通脹前景來觀察長息未來走勢。最直接先看貨幣供應。圖一顯示,美國廣義貨幣供應增長領先通脹兩年半,前者自2016年開始回落,雖然近月反彈但仍在近5年的低位,按紅箭預示,料美國通脹在未來兩年多有明顯下行壓力。

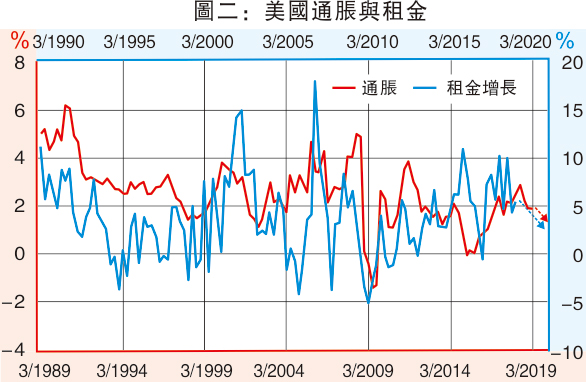

再看佔美國通脹最大比重的租金。圖二顯示,美國租金增長滯後通脹一年,無前瞻性。然而美國樓價增長領先租金增長約七季,前者自去年第二季開始收縮,由此可推測租金增長在未來三季放緩(藍箭),再而估計美國通脹至少在明年第一季前有下行壓力(紅箭)。 結果與圖一得出的結論脗合。

另外可參考菲臘普斯曲線,按理論通脹與失業率呈反比,而圖三顯示,美國失業率按年變動與通脹呈反比,前者領先後者約一季。目前美國已經處於全民就業,初步估計失業率下行空間有限。然而再參考美國零售銷售增長在近5年平均值徘徊,非農職位按年增長回落等,其實失業率反而在短期內很有可能回升。由此推斷,美國通脹沒有明顯上升壓力。

最後,把通脹對上美國長息數據得出圖四,可見其實長息(如十年及三十年國債孳息)領先通脹10個月,而其走勢自去年第四季開始回落。按紅箭預示,通脹將繼續下行,結果與上述三圖得出的結論一致。再重看圖一,貨幣供應增長可預示兩年半後的通脹,那麼對上圖四,其實也可推測長息應至少在2022前繼續反覆下行。綜合可見,美國長息跌勢中線難止,債市今年內仍受投資者歡迎。

交通銀行香港分行環球金融市場部 袁沛儀