供圖/視覺中國 圖示制作/王慧

原標題:中國資本如何流向海外虧損俱樂部

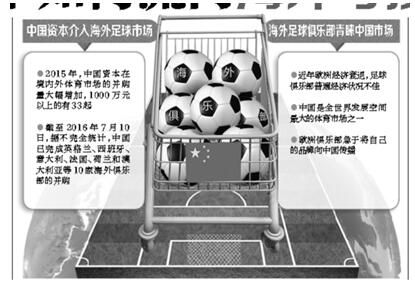

中國財團近年來格外青睞海外體育產業,哪怕是常年處于虧損狀態的足球俱樂部。據不完全統計,從2014年至今,我國因并購境外足球俱樂部而流向海外的資本已經超過150億元人民幣。國內資本的異動引發監管部門的警惕,從去年年底開始,商務部、發改委、外匯管理局、央行多部門開始嚴格監管海外投資熱,要求5000萬美元及以上的轉移出境業務須獲得特別批準。

三年150億投資海外足球俱樂部

7月18日,國家發展改革委召開新聞發布會,發改委政研室主任、新聞發言人嚴鵬程表示,有關部門將繼續關注房地產、酒店、影城、娛樂業、體育俱樂部等領域非理性對外投資傾向,防范對外投資風險,建議有關企業審慎決策。

公開資料顯示,從2014年起,中國財團對國外體育俱樂部產生濃厚興趣。2014年7月,合力萬盛國際體育發展公司以800萬歐元的價格購買了荷蘭海牙俱樂部100%股權。2015年9月,萬達以4500萬歐元的價格購買了馬德里競技20%的股權。而發生海外體育并購案異常火熱的時間段出現在2016年,從1月至8月共有10宗入股或收購宣告,其中手筆最大的是中歐體育投資管理長興有限公司以5.2億歐元的價格購買了意大利AC米蘭俱樂部99.93% 的股權;其次是蘇寧以2.7億歐元的價格購買了國際米蘭70%的股權。

據不完全統計,自2014年至今,至少有15家海外足球俱樂部的股權被中國資本收購,總耗費資金超過150億元人民幣。

據熟悉體育產業的人士介紹,海外足球俱樂部很少有經營狀況良好的,且大多數都處于虧損狀態,甚至瀕臨倒閉。

虧損海外俱樂部緣何也被購買

眾所周知,資本是逐利的,但是中國資本卻紛紛流出國門去購買瀕于倒閉的海外足球俱樂部,接爛攤子,頗令人費解。有市場人士質疑,這種俱樂部連歐洲人自己都經營不好,一個外來企業如何經營得好呢?可是中國資本卻毫不猶豫地將大把銀子扔給外國人,而且大多是自己不熟悉的行業。有市場人士指出,投資是需要回報的,大手筆購買處于虧損狀態的海外足球俱樂部,打破了資本逐利的本性,其投資動機值得懷疑。

7月18日晚間,央視新聞1+1欄目重點關注中企對外非理性投資。主持人白巖松提問:“蘇寧集團出資2.7億歐元控股國際米蘭,后者已連續五年虧損,總虧損額達2.759億歐元,這樣的收購究竟是為了什么?”社科院金融研究所研究員尹中立表示:“如果是企業自己的錢干什么都可以,問題是錢不是自己的。這些機構境內負債率很高,他們拿著從銀行借來的、從其他金融機構融來的錢,在國外揮霍、購買資產,在境外投資一旦失誤,這會增加境內的金融風險,給他自己貼金。”此前,央行副行長、國家外匯局局長潘功勝在“中國發展高層論壇2017年年會”上就曾指出,去年一年中國企業在海外收購了很多足球俱樂部,其中不乏在直接投資的包裝下轉移資產。

海外豪購是否該向股民解釋

上市公司購買海外足球俱樂部更引發投資者質疑:是否經過全體股民認可?是否向股民進行過解釋?據了解,目前A股公司中參與海外足球俱樂部收購的公司還有奧瑞金、棕櫚股份、雷曼股份。

蘇寧控股集團副總裁孫為民回應稱,“我也看過了央視的報道,蘇寧對國家的對外投資產業政策堅決擁護。蘇寧的產業戰略始終是立足于國內市場的發展,海外市場的拓展是服務于國內市場發展的需要。”孫為民也強調,在運營蘇寧國內足球俱樂部的基礎上,公司投資國際米蘭,“一方面是為了更深入地學習國外經驗,引進先進的管理技術和訓練體系,提升國內足球水平;另一方面,也是依托國際米蘭提升蘇寧品牌的國際影響力,有力帶動蘇寧零售網絡的海外拓展,把中國制造的產品更有效率地帶到海外。”

多部門嚴格監管海外并購項目

相關部門已經注意到海外投資熱的風險,其中多次提到體育產業非理性投資。去年12月,發改委、商務部、央行和國家外匯管理局連續發布通告,表示已經密切關注到近期在房地產、酒店、影城、娛樂、體育俱樂部等領域出現的一些非理性對外投資傾向。今年2月21日的國新辦新聞發布會上,商務部部長高虎城就提到了部分企業非理性投資海外體育俱樂部一事。在對外投資快速增長的背景下,部分企業對外投資的過程中也暴露出一些問題,比如有的企業開展非主業、非理性的大額對外投資,盲目投資房地產、酒店、影城、娛樂業、體育俱樂部等領域,存在著較大的風險隱患。為此有關部門果斷采取措施,積極進行引導,并按有關規定對項目的真實性、合規性進行審核,使企業對外投資更加審慎、更趨理性。

今年3月,央行高官也連續“喊話”海外投資。央行行長周小川在“兩會”發布會上表示,對外投資其中不乏有一部分過熱的情緒,以及與我國對外投資的產業政策要求不符合,比如投資一些體育、娛樂、俱樂部,對中國也沒有太大的好處,同時在外面還引起了一些抱怨。因此,進行一定程度的政策指導是有必要的,也是有成效的。

有觀察者發現,對于中資并購海外體育產業,外界的態度悄然發生著變化。

文/本報記者趙新培

解密

監管部門層層審批 跨境并購資金如何運作

隨著外匯儲備的迅速減少和部分非理性投資的出現,2016年底以外匯管理部門為主力,包括發改委、商務部和央行在內的監管部門開始加強對中國企業對外投資的審查監管。國家對外投資政策的改變無疑給企業外匯出境帶來了很大的困難。境外資金安排成為了跨境并購交易中的首要難題。通過分析最近幾筆典型的跨境并購案例,可以發現境外資金的來源主要有內保外貸、境外貸款、雙幣種基金提供境外資金、股權轉讓款及大股東境外借款等。

ODI

如果企業拿到ODI證書,可以在經過相關部門審批之后,合法地將自有資金換匯匯到境外。這一過程涉及到四個環節:發改委負責對境外投資項目立項審批,對資金的用途和合理性很重視。一般情況下,要求境內企業資信證明的資金數額大于或者等于境外投資總額。商務部負責對境外公司投資結構、投資經營范圍、投資目的地是否為未建交國家、是否為限制類行業等具體投資事項進行審批或備案,并簽發中國企業境外投資批準證書。外管局負責對境內企業境外投資資金匯出進行備案。銀行負責境內企業在境內用人民幣換取外幣匯出至境外第一層公司,或者將人民幣直接匯出至境外第一層公司。

這四個重要環節中任何一個環節都需要符合監管要求,過完四關后資金就可以順利出境。

內保外貸

內保外貸,簡單說就是境內做擔保,境外放貸款。擔保人將現金直接存在境內分行后(或提供其他擔保物),境內分行向境外分行提供保函或者備用信用證,境外分行向借款人提供借款。據了解,目前在“控流出”的監管態勢下,對于內保外貸的審批亦受到嚴格的監管。擔保人和借款人需具備關聯關系,最好是100%控股。但是,目前事實上有些操作不存在關聯關系,而是通過簽訂代持協議的方式來產生表面的關聯關系。

最簡單的內保外貸參與方是四個:國內企業A,國內銀行B,國外銀行C,國外企業D。目的是要實現B對D放款,或者C對D放款(D可能不是C熟悉的,或者拿不到好的貸款條件)。解決方案簡單來說就是A對B擔保,B開保函給C,C放款給D。如果D不還錢,C追B,B追A。

內保外貸可以衍生出各種復雜的模式,放款的機構也是非銀行金融機構。但是,資金嚴禁用于投機性活動,也不能匯回境內。

設立并購基金

設立并購基金分“兩步走”,也是跨境并購的傳統路徑。先利用并購基金子公司收購境外標的,再通過現金+股份結合的方式收購將標的公司裝入上市公司中。

上市公司木林森就采取了這樣的路徑。2016年7月,木林森聯合IDG、義烏市國有資本運營有限公司成立了并購基金和諧明芯。并購基金采用了“上市公司+PE”的模式。和諧明芯的子公司明芯光電與OSRAM GmbH、OSRAMSYLVANIA INC簽署了股份收購協議,向二者收購LEDVANCE全部股份。今年3月,并購基金子公司對LEDVANCE的境外交割正式完成。

隨后上市公司發布交易預案,木林森擬通過發行股份及支付現金的方式購買和諧明芯及卓睿投資持有的明芯光電100%的股權,交易作價預計為40億元人民幣。

文/本報記者程婕