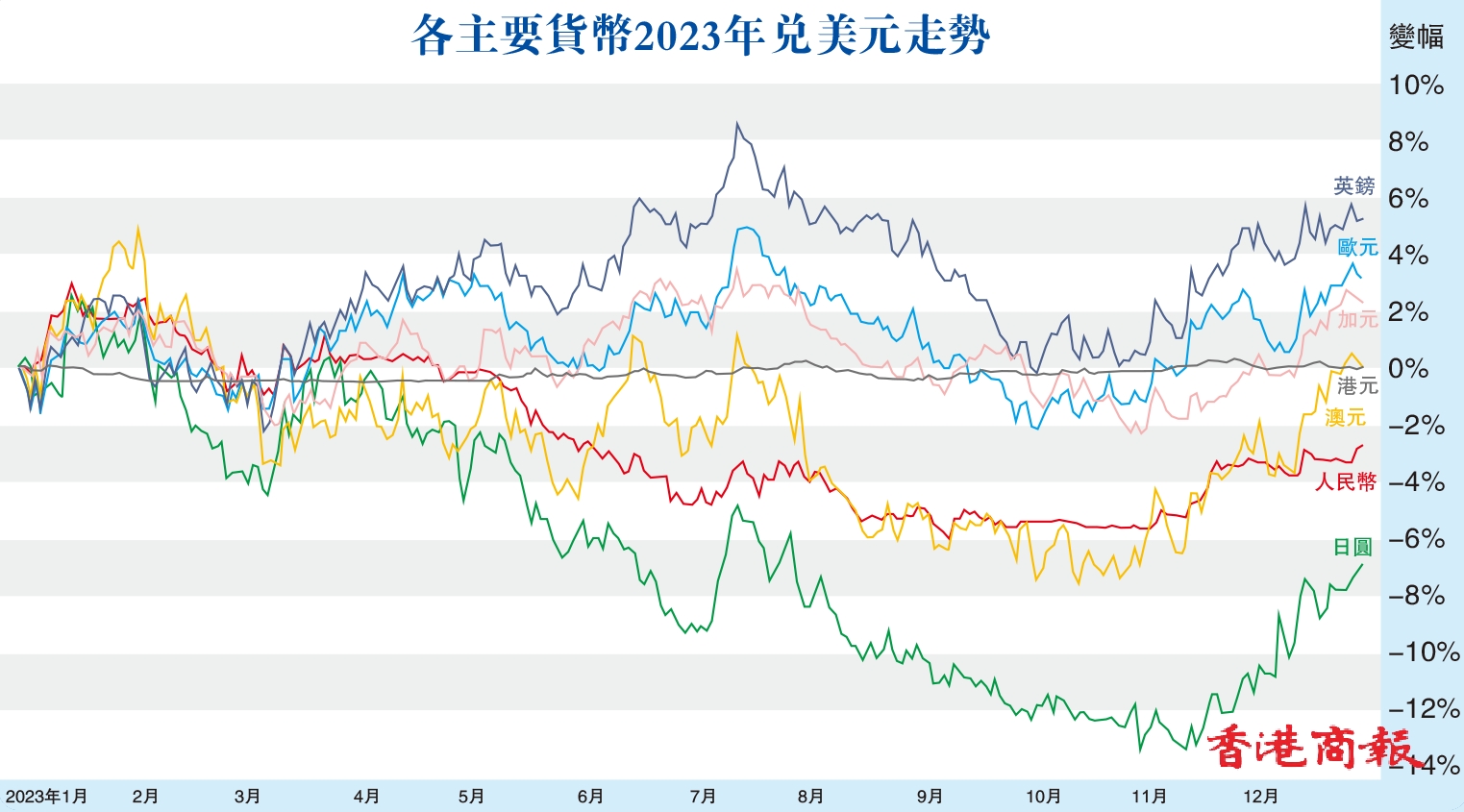

回顧去年,美聯儲為遏抑通脹不斷加息,美元持續走強,惟隨着年底美國聯儲局減息預期不斷升溫,美匯指數急跌。該指數去年全年下跌2.7%,創下2020年新冠疫情爆發以來表現最差的一年。

去年美元匯價下跌,非美貨幣則表現各異。其中日圓全年相對美元下跌超過7%,成為表現最差的G10貨幣。相反,2022年下半年創歷史低位的英鎊,於2023年累升逾5%。至於曾面臨能源危機的歐元也升值3%。瑞郎則以接近10%的升幅,連續第二年成為表現最佳的G10貨幣(撇除美元)。

市場紛紛押注聯儲局將在今年減息,利率互換市場交易員預期聯儲局將於今年最少減息150基點,最快減息時間是今年3月。恒生銀行(011)首席市場策略員溫灼培表示,目前估計今年3月份減息機率都有80%,5月份美聯儲開始減息更是市場共識。

溫灼培看好今年歐元的走勢。

三大因素利淡美元

溫灼培認為,踏入今年,多個政治因素不利美元。第一,拜登政府的2024年度財政預算案迄今仍未獲國會通過,在多次面臨政府停擺情況下,國會給予拜登政府臨時撥款至今年2月2日。今年是美國大選年,料兩黨爭拗將更加激烈,若預算案最終不獲通過,導致拜登政府停擺,這或對美國經濟以至美元不利。

第二,美國或會於今年2月24日G7領導人峰會上,與其盟友討論處置3000多億美元被凍結的俄羅斯資產,美國更計劃「沒收」這筆俄羅斯資產,並利用這些資產向烏克蘭提供支持。若美國真的開創沒收俄方資產的先例,其他各國或會猶豫是否將資金存入紐約聯邦儲備銀行或持有美元,並引發各國會減持美元資產,屆時對美元將構成向下調整的壓力。

第三,俄烏戰爭維持了近兩年,各方似乎都已對戰事感疲倦。歐美開始減少對烏克蘭支援,加上臨近冬季烏克蘭缺乏能源過冬,不排除俄烏雙方進行談判結束戰事。一旦戰事結束,投資資金或重回歐洲,屆時也利好歐元,美元則會走弱。總括而言,這三大政治因素,都會為美元帶來變數。

美匯指數勢跌穿100

溫灼培展望稱,今年美匯指數跌穿100的機會很大,惟難在短期內出現,因市場過分預期美國很快減息,甚至3月份減息,惟紅海危機對貨運和供應鏈的衝擊持續發酵,通脹倘再度升溫,那聯儲局或會押後減息步伐,當減息願望落空時,屆時美元或會從低位反彈。他又指,預期美匯指數今年會先高反低,接近100可能會反彈,最多反彈至103水平,但整體而言,今年美匯指數跌穿100機會大。

東亞銀行高級投資策略師黃燕娥亦指,今年首季美匯指數有機會跌穿100水平,因為美聯儲有機會帶頭減息,令美元匯價壓力較其他貨幣為大。同時,2024年為大選年,減息也是其中一個營造好經濟的條件,不排除美聯儲減息需求會加大,對美匯構成壓力。

黃燕娥估計今年澳元兌美元有望升值6%左右。

不過,高盛及大摩則對美元都持「中性」至「優於預期」的看法。高盛表示,今年美聯儲降息幅度或低於其他主要央行,美國經濟又有很高的概率成功軟着陸,經濟成長優於其他地區。即使美聯儲寬鬆循環將把美元帶回貶值走勢,美元大貶的可能性也相當低。大摩也指,儘管美國經濟呈放緩趨勢,但其韌性仍因過去幾年的超預期財政支出而維持良好;其他主要央行或比美聯儲更早減息,美元的利差優勢有效維持,資金青睞美元的情況大體不變,美元後市展望樂觀。

歐元有反彈空間

其他主要貨幣方面,溫灼培對歐元看高一線,緣於歐元為美元以外最大貨幣,佔美匯指數比重達57%,受惠於美元可能走弱,歐元可望錄得反彈,預期歐元兌美元的首個阻力位1.13,倘若升穿1.13,可望升至1.15水平。黃燕娥則指,美元整體下跌時,歐元則會顯著反彈,惟預期歐元升幅不大,因受制於經濟表現。從利率期貨看,歐元有條件減息160點子,或減息6次左右。

英鎊方面,溫灼培表示,由於英國經濟表現實在太差,多個城市相繼宣告破產,反映英國脫歐後,經濟明顯走下坡,因此看淡英鎊前景,但在美國減息下,英鎊可望受惠,因此英鎊2024年大跌機會不大,也不會大升,預計英鎊兌美元於2024年於1.32橫行為主。黃燕娥則指,從利率期貨參考來看,預期英國最快或會於明年5月減息。受惠於美元轉弱因素,英鎊2024年或續強,惟升幅不大,兌美元全年可望見1.3水平。

英鎊續走強

商品貨幣方面,溫灼培相對看好澳紐元。盛產銅鐵等原材料的澳洲可望受惠中國經濟逐步向好,惟要留意紅海危機能否盡快解決,否則環球經濟或會轉差。他預計澳元兌美元有機會邁向0.72,紐元兌美元可試0.66。

黃燕娥亦繼續看好澳元,理由是澳洲央行暫時「好鷹派」,通脹較其他國家高,理論上澳洲毋須急於減息,最快或於6月減息,預計澳元兌美元全年可望上試0.73水平,兌美元可望升6%至7%。

日圓去年跌得多 今年料轉勢

日圓去年全年相對美元下跌超過7%,為表現最差的G10貨幣。日圓今年能否扭轉劣勢?

溫灼培認為,今年首季日本加息可能性存在,目前日本處於負利率,即負0.1%,首季可能變為零息,即加0.1%,市場正關注日本息率會否轉負為正。如果日本加息,則日圓會轉強,預計首季日圓兌美元可望上試138水平,第二季可能邁向135水平。

美債息回落利好日圓

黃燕娥亦指,一旦美元明顯回落,美債息將進一步回落,利好日圓,美元兌日圓近日徘徊140水平。當美國減息時,息差因素利好日圓,屆時日圓有機會向上衝高,整體首季日圓兌美元或見138至142水平,全年阻力位135水平。

高盛則認為,日本央行並不急於結束寬鬆,且美聯儲等主要央行寬鬆幅度或少過預期,日圓的升值空間相對有限。大摩則認為,日本央行貨幣政策正常化很快到來,日圓與其他貨幣的息差將逐漸收窄,日圓吸引力上升,前景看好。

人民幣兌美元有望回升

回顧去年,人民幣對美元即期匯率全年累跌超過2%,較前年全年跌9%,跌幅明顯收窄。踏入2024年,隨着美元加息周期結束、降息周期開啟,且內地經濟延續復蘇態勢,人民幣匯率有望持續回升。

溫灼培認為,人民幣是今年值得部署的貨幣之一,因若美國真的「沒收」3000多億美元被凍結的俄羅斯資產,預料將會嚇怕其他國家,這樣各國可能會將更多外匯儲備分散去其他國家,其中最受惠的將是黃金及人民幣。

溫灼培指出,為鼓勵各國與中國之間的貿易多採用人民幣結算,中央早與不同國家建立貨幣互換機制。透過此機制,中央期望各國更容易取得其所需的人民幣與內地進行貿易。而根據此機制,人行會與不同國家的央行共同制定貨幣互換等值及期限。這期限通常會是2至3年不等。期限屆滿時,雙方將會按照約定的匯率及一致的利率計算方法進行調換。

貨幣互換機制利好人民幣

溫灼培又指,當明白貨幣互換機制如何運作,就明白在過去兩年間,當不少新興國家相繼取出了人民幣,以償還其美元債務,待明年這些合約限期陸續屆滿,這些新興國家便要四處找人民幣與人行對換回其本幣。屆時這些國家只可有兩種做法。其一,他們必須把其商品賣予中國收取人民幣,以取得足夠人民幣履行互換協議。而有關行動不但能助人民幣國際化,也有助增加市場對人民幣需求,利人民幣走強。其二,這些國家可直接從國際市場中換取人民幣,而此舉動將會導致國際上對人民幣需求大增,有利人民幣上升。如再配合2024年美國進入減息周期,與中國息差拉近時,這樣相信人民幣匯價升勢將會更見顯著。他指,不排除2024年下半年人民幣兌美元上試6.9水平,破7算機會很高,但仍要視乎美國減息時間等因素。

黃燕娥則指,要待內地經濟數據有頗清晰向好時,人民幣才會出現明顯升幅,人民幣兌美元短期看7至7.15水平波動,長線有機會試穿7算。

平安證券研報亦指,展望2024年,人民幣貶值壓力有望緩解,可為貨幣政策騰挪出更大空間。考慮到美元指數中樞下移,且內地經濟「預期差」或收窄,外需及出口前景向好,預計美元兌人民幣匯率有望逐步回歸6.8至7區間。(香港商報記者 林德芬)