交通銀行香港分行環球金融市場部 袁沛儀

全球主要股市自7月初至今只見橫行,市場已圍繞美股業績期、央行幣策寬鬆程度、英國脫歐等主題炒作一段時間,缺乏新消息下,今文直接用技術及基本面分析來推測主要股市短線前景。相信美國、本港、歐洲及英國股市是本港投資者較為熟悉的市場,加上目前各央行的財政及貨幣政策取態相近,因此筆者選這四個股市自2009年至今的數據來分析。

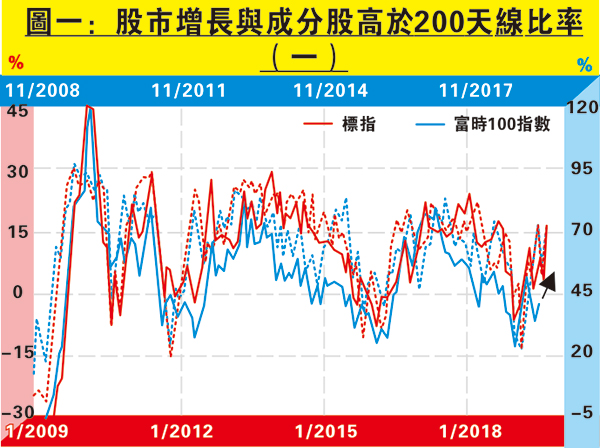

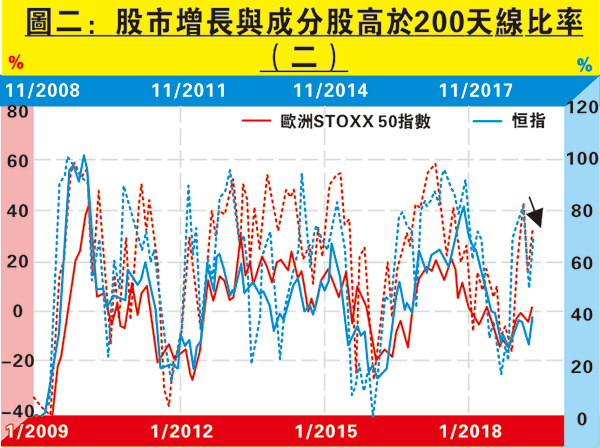

先看市寬。圖一及圖二顯示,主要股市的成分股指數高於200天線比率與指數增長同向,前者領先後者2至3個月。美國方面,市寬水平重返3個月前的高位,按黑箭預示,料標指增長在未來2個月應見小幅回升。英股走勢相若,英國富時100指數成分股高於200天線比率於今年初明顯抽升,近月在近2年高位上落,料英股增長在未來2個月左右繼續反彈。

然而歐洲STOXX 50指數與恒指市寬未能突破年初高位,近月略回落,按黑箭預示,料這兩指數增長其實有放緩壓力。綜觀而言,美、英股短線表現應較歐、港股好。

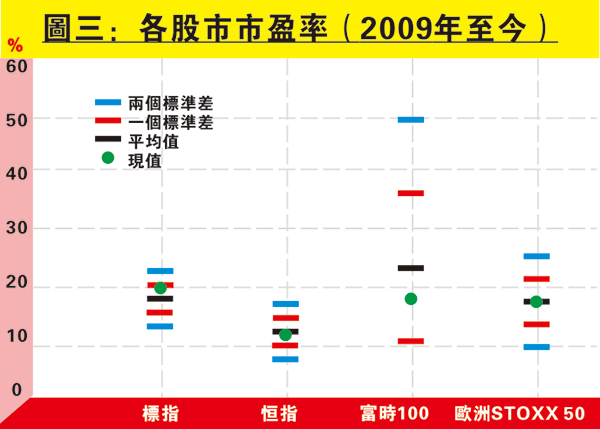

其次看估值。圖三顯示四地股市市盈率狀況;標指目前的市盈率高於金融海嘯至今的平均水平,不過仍然處於一個標準差內;恒指及富時100指數目前的市盈率均低於平均水平(由於經歷脫歐公投為市場帶來動蕩,英股差距更大,兩個標準差下限為負值,故略),同時處於一個標準差內;而歐洲STOXX 50市盈率正處於平均水平。由是觀之,富時一百指數估值相較便宜,或會進一步刺激投資者短線投資英股;而其他股市的估值並不那麼吸引,尤其是美股。

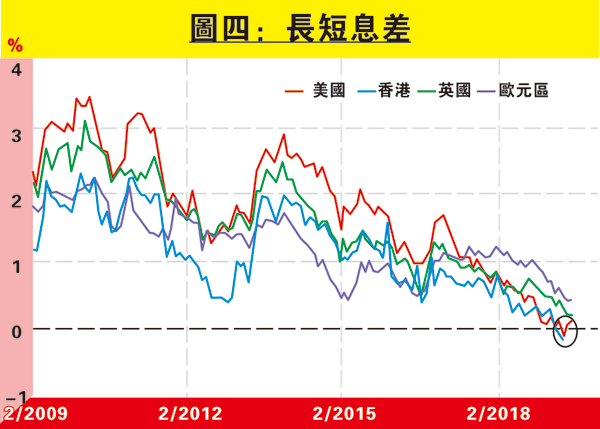

最後觀察每股盈利增長前景,可參考看長短息差。圖四顯示四地10年減2年國債孳息走勢,可見整體走勢一致。縱使如此,歐洲地區尚未出現倒掛,而美國息差曾短暫倒掛但近期已回升,不過本港息差未見反彈勢頭,因此估計主要股市盈利增長將同步回落。綜合而言,按市寬、市盈率及息差推測,整體股市增長短線繼續上升但空間不大,同時盈利增長減少。若然想尋短線投資機會,或只有英股相較便宜下值得考慮而已。