北京時間周四凌晨3時,美聯儲宣布加息0.25%,加息靴子終於落地。分析指出,經過近一年的「口頭加息」,市場幾已完全消化加息預期,故而美聯儲此次加息對於中國來說影響已不大。不過,專家表示,一方面美聯儲加息對人民幣匯率的影響是不可低估的,最為直接的影響就是資金外流,這將導致一系列的市場利空。另一方面,客觀看待美聯儲加息可知,人民幣持續貶值利好中國出口。明年美聯儲加息的步伐可能會加快,人民幣匯率將面對更大的下行壓力,中國應嚴控資產泡沫繼續膨脹,通過大力推進經濟改革,提高經濟增長效率。 香港商報記者 伍敬斌

匯率貶值資本外流

有不少分析認為,經過近一年的「口頭加息」,市場幾已完全消化加息預期,故而美聯儲此次加息對於中國來說影響已不大。但廣東省社會科學院社會科學綜合研究開發中心主任黎友煥在接受本報採訪時表示,美聯儲加息對中國仍然有較大影響,其中最為直接的影響就是加劇中國的資本外流。美國資產吸引力的增強會對全球資本產生「虹吸效應」,雖然中國已經採取了一系列措施限制資本外流,但美聯儲加息無疑會增大政策實施的難度。而且從廣東省社會科學院《境外資金在中國大陸異常流動研究》課題組的跟蹤研究情況來看,中國相關職能部門採取的抑制資金外流的一系列措施根本無法堵截資金從地下錢莊外流的趨勢。11月份受到美聯儲加息預期影響,中國出現了外匯儲備與外匯佔款雙雙大幅度下降的情況。這種情況受到美聯儲加息靴子落地影響,應會繼續加劇。人民銀行要有應對之策來防止引發匯率貶值與資本流出相互交替的惡性循環。

黎友煥還認為,美聯儲加息對大宗商品市場的影響巨大。石油價格將會繼續走低,黃金白銀價格都不會有大起色。中國黃金儲備正在增加,無形虧損值得關注。且對股市樓市是大利空。主要影響是資本流出導致股市樓市流動性緊張從而影響到股市樓市。

財經評論人余豐慧在接受本報採訪時亦表示,美聯儲加息對中國的直接影響就是人民幣匯率繼續貶值,繼而帶來的資本外流加劇。雖然中國的資本管制尚未放開,但無法堵住資金外流的所有渠道。這對股市、樓市、黃金市場與金融市場都是利空。

內地出口由負轉正

雖然資金外流加劇不可避免,但彭博經濟學家陳世淵認為,總體看,中國3萬億美元的外儲在1年到2年內應該還是比較充裕,可以起到穩定匯率和保護國內金融體系免受外來衝擊。且從實體經濟看,美國加息的影響比較小。中國作為一個大型經濟體,經濟還是以內需為主,且中國較為充足的外儲以及有效的資本賬戶管理也可以比較好的抵禦美國加息帶來的衝擊。但是,外債比較高的部門,比如房地產和航空業,利潤可能會受到比較大影響。同時,資本流出造成國內利率上行,也不利於負債率高的部門,比如房地產和公共事業部門。但是應該說,中國企業部門發展,主要還是看內需已經改革的進程。

美聯儲加息給中國帶來的並非都是利空。余豐慧認為,客觀看待美聯儲加息,確實可以從中發現對中國有利的部分。至少對出口行業存在一定利好。近來人民幣加速貶值的同時,中國的出口也在由負轉正,可見人民幣匯率的貶值對出口行業確實存在拉動。美聯儲明確表示明年還要加息3次,可以預見中國出口將持續復蘇。出口這架「馬車」如果再跑起來,對於中國經濟來說是一大利好,中國應抓住機遇。如今所謂的風險,只是要防止人民幣出現斷崖式的貶值,防止債市、股市、樓市崩盤的現象發生。

明年加息或動真格

雖然市場已經消化了部分加息預期,但是美聯儲又提起了明年要加息三次的「靴子」。余豐慧認為,目前看來,美國國內的經濟形勢已經非常健康,明年加息或許又是「口頭加息」,但特朗普的政策成為一個不確定因素。特朗普要搞財政大放水,這使得美聯儲主席耶倫非常擔憂,想要通過勸說特朗普放棄這一政策。如今美國通脹率正在平穩上漲,如果財政大放水,美國通脹將繼續走高,一旦通脹率超過2.5%或3%,美聯儲將陷入被動。所以本輪加息除了美國經濟向好的因素之外,還有一個提前預調的因素,準備應對特朗普將要進行的政策。所以,明年的加息或許並不再是「口頭加息」。要看到,特朗普的治國理念是以美國為中心,如果特朗普一直放水財政資金、搞財政刺激和大項目的話,工廠都將回遷美國,一個重商主義和貿易保護主義的美國,將回籠各個國家的美元。在這樣的背景下,明年加息的可能性是十分大的。

黎友煥認為,如果特朗普倡議的經濟政策都如預期般積極,則美國明年加息步伐還要緊湊些,而這將使得美元未來繼續很強,資金外流會繼續,人民幣將面臨更大的貶值壓力。今年12月美國首次加息,故而加息步伐在明年1月可能暫停,然後觀察事態的發展再決定如何行動,如果經濟維持目前這種穩中趨好的態勢,美聯儲可能在3月再度加息。

他還表示,2017年如果美國加息預期再度升溫,人民幣貶值壓力或再起。而匯率最終還是決定於經濟基本面,雖然國內經濟短期穩定,但下行壓力依然未消,資產價格仍處於高位,所以未來貶值壓力仍會持續困擾,要從根本上解決這一問題必須嚴控資產泡沫繼續膨脹,通過大力推進經濟改革,提高經濟增長效率。

市场观点:

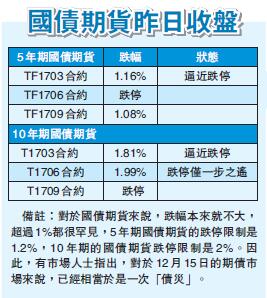

國債期貨價格跌停

中國債市近期持續受壓,加上美國宣布加息,導致昨日中國國債期貨暴跌,5年和10年期國債期貨價格跌停,10年期國債跌百分之二觸及跌停板,是上市以來最大跌幅。

12月14日晚間,系列「爆炸性消息」密集投入市場,包括華龍證券出現約5億元人民幣債券交易違約;國海證券債券團隊負責人張揚失聯,請廊坊銀行代持100億債浮虧巨大;此外,某大基金貨幣爆倉,公司需自掏腰包賠6億,市場將矛頭指向華夏基金。各方當晚即緊急闢謠。

據報道,10月份以來,債市大約下行了60個BP,風險開始集中爆發。在價格的劇烈調整中,一些杠杆較高的資管產品確實就出現了爆倉。

滬指守住3100點

受美國加息影響,A股上證綜指當天再度下跌,險守3100點大關。

截至當天收盤,上證綜指報3117點,跌幅0.73%,成交2129億元人民幣;深證成指報10256點,漲幅0.23%,成交2456億元;中小板指報6503點,漲0.17%;創業板指報1975點,漲幅0.65%。

申萬宏源證券分析認為,美聯儲加息對中國A股總體上屬於利空消息,特別是隨著市場有關明年加息頻率提高的預期升溫,可能加大境內資本流出壓力,進而衝擊股市資金面;但考慮到美聯儲此次加息基本符合市場預期,A股此前連日下跌已基本消化利空,故當天A股並未遭遇較大調整。

在加息對A股市場影響上,據統計,歷次加息後A股走勢得出結論:A股將迎來一波牛市。

Shibor全線上漲

Shibor利率全線上漲,隔夜shibor上漲1.1個基點報2.3110%;7天期上漲0.6個基點報2.5050%;1個月期上漲1.73個基點報3.1245%,該數據已經連漲26個交易日,創下2010年6月以來的最長連漲紀錄;3個月期則上漲0.67個基點,報3.1635%,連漲時間更長,達到41個交易日,同樣創2010年以來最長的連續上漲紀錄。

人行放水1450億

人民銀行出手進行逆回購,增加市場流動性。據人行網站消息,中國人民銀行於12月15日以利率招標方式開展了2450億元逆回購操作,包括1400億元的7天期、450億元的14天期、600億元的28天期逆回購。

由於12月15日將有1000億逆回購到期,因此人行此番相當於對公開市場淨投放1450億元。而在此之前已經連續三日淨投放為零。

人民幣匯率暴跌

美國加息,消息一出,美元指數站上102,達到2003年1月以來最高位;非美元貨幣則幾乎齊聲下挫。

加息消息公布後,離岸人民幣對美元隨即大幅跳水,盤中一度暴跌近400點至6.9316元人民幣對1美元。

中國官方隨後公布的人民幣對美元匯率中間價為6.9289,比上一交易日調低261個基點,創下2008年6月以來的新低。

市场观点:

自有節奏長期穩定

針對美聯儲再度加息,新華社刊文稱,今年以來,人民幣對美元匯率有所走低,但理性看來,人民幣幣值形有波動但勢仍穩固。

首先,觀察者要看到,中美經濟結構迥異,經濟周期異步,各自的貨幣匯率走勢也難以趨同。其次,中國經濟大勢未改,經濟趨穩勢頭進一步確立。這決定了人民幣不存在長期貶值的基礎。

從更長遠來看,人民幣匯率形成機制改革按照既定思路推進,人民幣國際化進展順利並不斷激發海外需求等,這些也都對人民幣匯率形成重要支撐。

過去一年多,人民幣匯率經歷的有順勢調整,也有市場波動,不可一概而論。風險值得警惕。加息因素導致強勢美元可能給新興經濟體帶來本幣貶值、資本外流、償債負擔加重等多重挑戰。對中國而言,2017年保持經濟穩健,做好匯率波動的預期管理,就可以更好應對外部風險。

或倒逼中國經濟改革

美國經濟專家認為,美聯儲加息或許也能夠倒逼中國進行經濟改革。

總部在華盛頓的智庫美國企業研究所研究經濟政策研究員鍾偉鋒當地時間周三對美國之音說,美聯儲加息、美元升值預期以及中國資本外流這些因素有可能會倒逼中國進行經濟改革。

他說,中國政府在今年年初的時候制定了下一個5年計劃,其中把經濟的年平均增長定在5%,如果中國要實現這個目標,理論上既可以通過貨幣和財政政策刺激經濟,也可以通過減稅和減少政府管控經濟等改革措施。他認為,在目前的情況下,第一種方法很難奏效。所以在面對美元升值,中國更可能堅持採取供給側改革呢。

未來需平衡多重目標

專家提醒,目前中國經濟處於轉型關鍵期,美國貨幣政策走向以及受其影響變動的物價、匯率等外部變量,客觀上增加了中國宏觀政策的決策難度。

今年以來,儘管貨幣流動性保持「合理充裕」,但實體經濟特別是小微企業融資難融資貴問題依然比較突出。與此同時,「抑制資產泡沫」已成為貨幣政策新考量,近幾個月來,貨幣供應量、信貸增速趨向放緩。

中國國際經濟交流中心信息部副主任王軍分析說,從經濟學原理看,同時實現保持一國貨幣政策獨立、匯率基本穩定和資金自由進出等目標難度很大。未來,中國的宏觀政策要在多重目標間進行平衡和協調。