【香港商報网訊】新冠肺炎疫情持續延燒,儘管全球主要央行紛紛出手救市,惟仍難打消市場恐慌情緒,巨額資金瘋狂湧入美元避險,周三美元指數升破100大關至101.76,觸及2017年4月以來最高水平。美元在過去兩周累計上漲5%以上,創下2008年11月金融海嘯以來單周最高漲幅。

英鎊創35年新低

美元指數周三收於101.1610,漲幅1.60%。其中,英鎊兌美元匯率跌穿2016年英國脫歐公投時低位,至1985年以來最低點。

最新消息顯示,英國央行19日召開特別會議,決定減息至0.1厘,為該行歷來最低息率,同時增加持有國債和企業債至2000億英鎊,務求抵銷新冠肺炎疫情造成的經濟打擊。英鎊匯價暫時維持升幅,升0.8%,報1.1703美元。英股倒升,漲0.5%。

聯儲再出手 推MMLF

在急速減息至零利率並推出新一輪購債計劃後,美國聯儲局當地時間周二宣布將恢復2008年金融海嘯期間使用的融資工具,直接為企業和家庭部門提供信用支持,有助直接注資中小企業。聯儲局先後啟動商業票據融資便利機制(CPFF) 和一級交易商信貸機制(PDCF) 兩項措施,這也是自金融海嘯以來聯儲局首次動用此項「特權」。

周三,聯儲局繼續出手,表示將設立貨幣市場共同基金流動性便利(MMLF)。聯儲局表示,貨幣市場基金是家庭和企業常用的投資工具,MMLF將幫助貨幣市場基金滿足家庭和企業以及其他投資者的贖回需求。MMLF的結構與曾在2008年至2010年運行的資產支持商業票據貨幣市場共同基金流動性便利(AMLF)類似,但購買的資產範圍將更廣。

衰退性強勢美元形成

有市場分析師稱:「美元走強,可見聯儲局採取行動總比沒有來得好,與此同時,市場最關注的焦點還是疫情何時結束。」

另有分析師認為,美元指數突破100是因為美元流動性的緊張,形成了「衰退性的強勢美元」。該分析師稱,美股長達10年的牛市被黑天鵝打破,大家都在贖回保護自身流動性,在贖回過程中不斷爆倉,對流動性形成了衝擊,形成「美元市場的黑洞」。

該分析師強調,當前全球市場面臨美股的流動性危機,不是美元的流動性危機。「美股流動性危機已經產生,並正在向其他資產市場傳導,帶動其他資產價格走低。支撐美元走強的,是美國股市投資者賣出其他國家資產後,將現金帶回美國的動作。」

油金現恐慌性拋售

另一方面,油價周三收市創下18年新低後,周四早盤大幅反彈。但分析師警告,這波受到全球經濟刺激措施刺激的大漲,可能僅屬曇花一現。美油扭轉上日挫24%的頹勢,報22.88美元,飆升12.32%;布油報26.45美元,漲16.31%。

金價周三收市跌47.9美元或3.1%,報1477.90美元,係去年12月以來最低水平。GoldMining執行副總裁Jeff Wright表示,投資者不計價沽售不同投資產品,黃金也不能倖免。他認為,金價近期跌勢過急,短期內可能有反彈,回升至1550美元,暫時波幅可能介乎1500至1600美元。

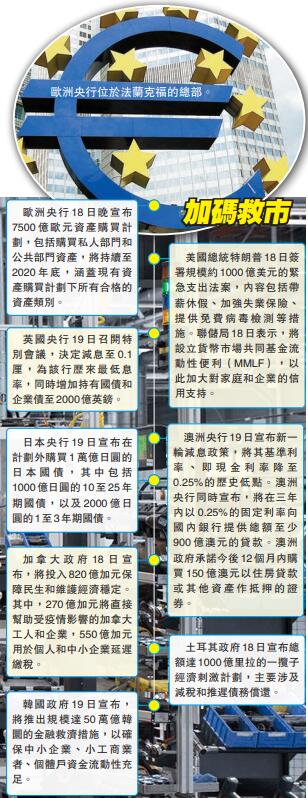

加碼救市

澳洲央行19日宣布新一輪減息政策,將其基準利率、即現金利率降至0.25%的歷史低點。澳洲央行同時宣布,將在三年內以0.25%的固定利率向國內銀行提供總額至少900億澳元的貸款。澳洲政府承諾今後12個月內購買150億澳元以住房貸款或其他資產作抵押的證券。

英國央行19日召開特別會議,決定減息至0.1厘,為該行歷來最低息率,同時增加持有國債和企業債至2000億英鎊。

歐洲央行18日晚宣布7500億歐元資產購買計劃,包括購買私人部門和公共部門資產,將持續至2020年底,涵蓋現有資產購買計劃下所有合格的資產類別。

日本央行19日宣布在計劃外購買1萬億日圓的日本國債,其中包括1000億日圓的10至25年期國債,以及2000億日圓的1至3年期國債。

美國總統特朗普18日簽署規模約1000億美元的緊急支出法案,內容包括帶薪休假、加強失業保險、提供免費病毒檢測等措施。聯儲局18日表示,將設立貨幣市場共同基金流動性便利(MMLF),以此加大對家庭和企業的信用支持。

加拿大政府18日宣布,將投入820億加元保障民生和維護經濟穩定。其中,270億加元將直接幫助受疫情影響的加拿大工人和企業,550億加元用於個人和中小企業延遲繳稅。

韓國政府19日宣布,將推出規模達50萬億韓圜的金融救濟措施,以確保中小企業、小工商業者、個體戶資金流動性充足。

土耳其政府18日宣布總額達1000億里拉的一攬子經濟刺激計劃,主要涉及減稅和推遲債務償還。