中国富人最新画像:股票创富减少,工资福利占比提升,避险情绪浓厚,正迎来财富"洗牌"潮

中国的富人群体正迎来拐点,新变化不断涌现。

尽管中国高净值人群仍稳居全球第二的水平,但2018年迎来了拐点,快速创富时代开始进入存量维护时代,也就是说,未来财富的创造不会再如从前那么快,一夜暴富的机会更是难觅。

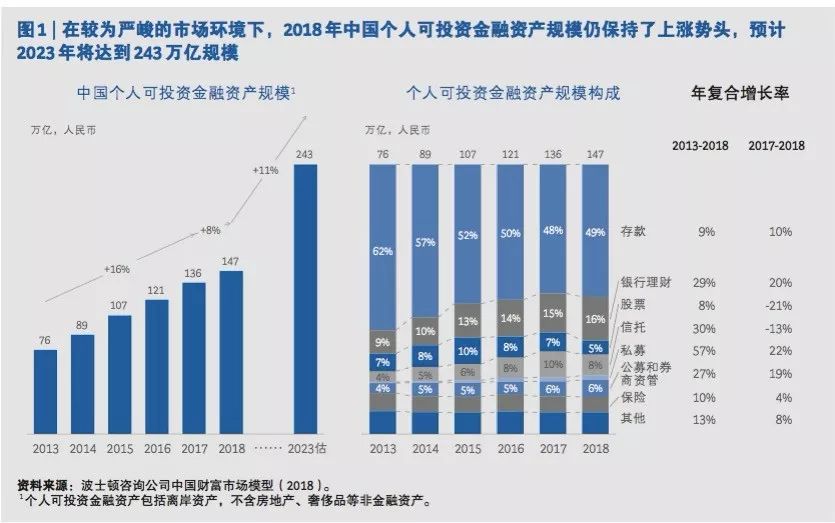

4月8日,建设银行与波士顿咨询公司(BCG)发布中国私人银行市场发展报告《中国私人银行2019:守正创新匠心致远》。报告指出,过去一年,虽然中国经济社会发展面临的内外部挑战增多,但国内居民的私人金融财富仍实现了8%的正增长。

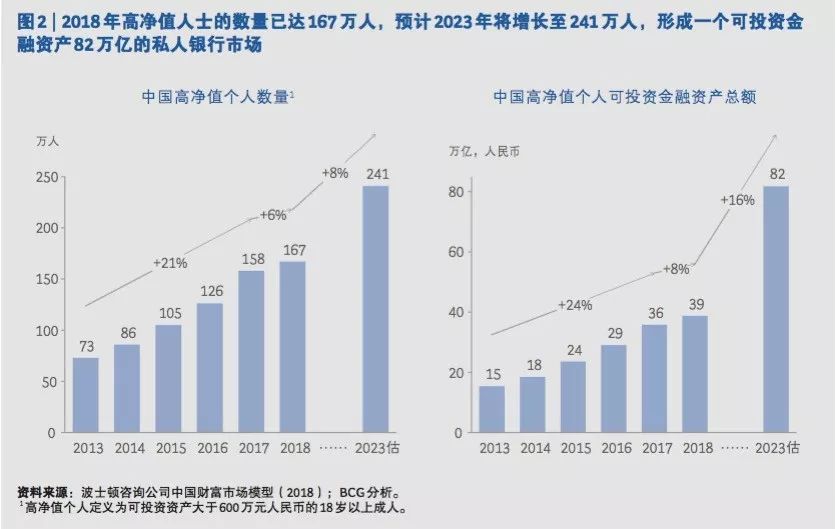

截至2018年底,中国个人可投资金融资产总额为147万亿元人民币,个人可投资金融资产600万元人民币以上的高净值人士数量达到167万人。民营企业家仍是中国高净值客户群体的绝对中坚力量,在新的市场和监管环境下,第一代和新生代企业家财富管理需求均在发生结构性的变化。

值得注意的是,经历了去年复杂的宏观环境和各类资产价格的剧烈波动,中国富人群体对待未来各类资产走势的看法和对财富管理的诉求也发生了显著变化。以下是券商中国记者结合报告内容和来自企业家、律师等群体的反馈,总结的最新中国富人群体“画像”。

特点一:2018年国内居民总财富增速显著放缓,富人感受更明显

要理解中国富人群体的金融资产情况,首先要弄清富人群体(也就是高净值人群)的定义。按照国内金融机构的现有口径,个人可投资金融资产达到600万元人民币以上的人群即是高净值人群,个人可投资金融资产包括离岸资产,但不含房地产、奢侈品等非金融资产。

报告显示,整体而言,尽管2018年国内居民总财富增长势头维持,但增速显著放缓。截至2018年底,国内居民可投资金融资产总额达到147万亿元人民币,个人可投资金融资产与2017年相比增长8%,但增速较2013-2017年平均增速16%的水平有明显下降。

为何2018年个人可投资金融资产增速会出现几近“腰斩”的下滑?报告分析认为,2018年增速放缓的原因受到多重因素影响:

其一,宏观经济增速放缓给居民收入增长速度带来一定影响;

其二,2018年投资市场表现不佳,股票和相关资管产品净值下跌,部分投资人财富缩水;

其三,在企业经营压力增大的情况下,部分民营企业家将个人的部分存量财富转而投入企业,以继续支持企业经营。

值得注意的是,在国内居民总财富增速显著放缓的大背景下,高净值人群数量和可投资金融资产规模增速放缓的速度更快,例如,2018年中国高净值个人的可投资金融资产总额同比增长仅有8%,而过去五年这一平均增速高达24%。

“宏观经济增速换挡和房地产创富效应不再,预计未来中国高净值人群数量增长将显著放缓。”波士顿咨询公司全球合伙人兼董事总经理何大勇称。

特点二:财富“洗牌”潮——热钱退潮,实业创富

受去年复杂的经济环境和各类资产价格大幅波动,去年富人群体的主要财富来源也发生了显著变化。

报告称,从高净值客户群体来看,中国高净值人群的主体是一代企业家,通过经营企业获得分红或通过企业股权变现一直是高净值客户个人金融资产增长的主要来源。地产投资和金融投资对于高净值人士财富的贡献和外部市场环境高度相关,波动性也较强。在经历了过去几年国内股市牛熊变幻、房市起落之后,实业创富作为高净值客户主要财富来源的地位愈发巩固。

数据显示,2018年高净值人群最主要的财富来源中,股票等金融市场投资只占了8%,而在2015年,这一比例还高达25%。

另一方面,工资和福利占高净值人群财富来源的比例在稳步提升。随着社会分工更加精细,高级专业人才的市场价值也越来越高,企业正在以更市场化的激励手段来获取和挽留高级人才,预计企业高管、专业人士等群体在高净值客户中将不断发展壮大。

“2017年以前,受到经济和房地产市场高速成长等因素的驱动,居民财富增速尤其显著。面向未来,随着经济增速放缓,房地产市场走向稳定和金融市场的成熟,一夜暴富式的机会难再觅,存量财富的保值增值更加受到关注。”报告称。

特点三:北京富人扎堆最密集

从区域分布看,截至2018年底,得益于国内私人财富整体增长势头,高净值人士总数迈过5万人门槛的省市已达到了10个,高净值财富人群的分布范围在扩大,而10万人以上的省市也达到了5个。

在私人财富区域分布方面,京沪粤三省市高净值人群可投金融资产总量占比均达到或超过全国的10%,合计占比达到全国的42%。浙江、江苏、山东、河北、福建是第二梯队,合计高净值人群可投金融资产占比超过全国的25%。在东部沿海省市之外,四川同样形成了较为可观的财富客户池,其高净值人群可投金融资产规模占全国的3%以上。

在高净值人群的密度方面,北京以每万人78个高净值人士位居全国首位。上海和广东分列二三位,高净值人士密度分别达到每万人60个和每万人37个。

在高净值人数的增长方面,从过去五年来看,湖南、湖北和四川高净值人士增长速度较快,贵州、安徽、广西等省份的高净值人数增速也高于全国平均水平。这主要是得益于中西部地区的经济快速发展带来的财富创造,以及地产投资对于金融资产的分流作用相对于东部地区较小,金融资产相对更容易累积。

报告预计,未来几年,区域间财富增速依然会呈现分化趋势。在国际贸易摩擦等因素的影响下,东南沿海传统产业出口占比较大的省份和城市依然会面临私人财富增长的压力。而另一方面,承接产业转移、新兴产业崛起或者区域人口流入明显的地区和城市将拥有更大的财富聚集效应。

特点四:富人避险情绪浓厚,股票依然是最想减持资产

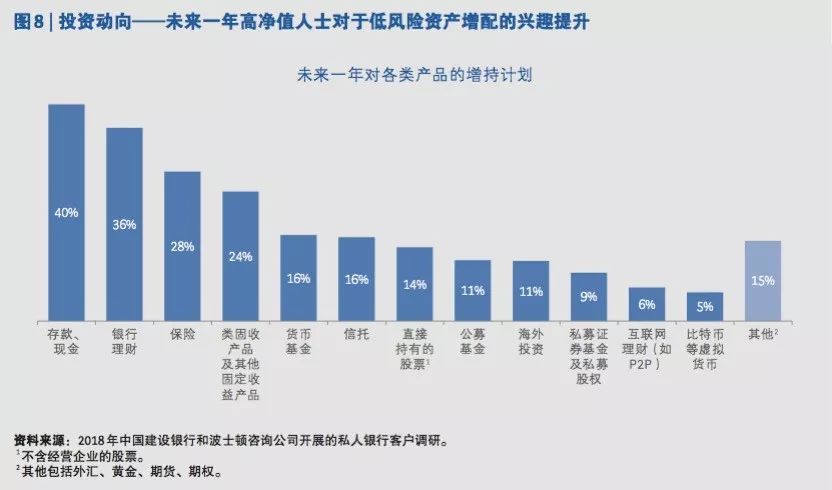

伴随着国内经济环境和外部贸易摩擦复杂性的增加,高净值人士的避险情绪显著上升,表示一定程度迷茫和困惑的比例也在增加,而这种态度也会显著影响着他们对资产配置的看法。

报告显示,尽管高净值人士仍对宏观经济整体持乐观和中性态度,但对经济形势难以判断的比例明显上升,从2017年的7%提高到2018年的14%。受此影响,高净值人士对房价、本币、股市等资产看跌和无法判断的比例也在上升。

在更加复杂的市场环境下,避险和持币观望的心态越发浓厚,现金、存款和其他低波动资产对于高净值人士的吸引力也进一步加强。有40%高净值人士表示将在未来一年增持现金存款,这也是多年来资产配置首次回流现金存款;36%表示将增持银行理财,28%将增持保险类产品。而在希望减持的产品当中,股票依然排名第一,货币基金和非货币类公募基金分列二、三。

不过,有意思的是,虽然股票是高净值人群最希望减持的资产,但报告却认为,从大类资产走势的层面看,2019股票、黄金等资产有一定的配置机会。

报告认为,在股票方面,2018年A股股价的调整速度远远超过了A股企业盈利和宏观经济的下行速度,股市动荡主要来自于对经济形势的忧虑而产生的估值过快调整。因此一旦中美贸易谈判走向相对乐观,经济稳增长、扶持民企的政策逐步落地见效,盈利的压力将逐步让位于估值扩张带来的向上动能。同时,伴随着理财新规的出台和MSCI在A股的持续扩容,理财资金和海外大型机构资金都是A股市场增量流动性的来源。

此外,报告预计黄金在2019年可能重放光芒。一方面,地缘政治矛盾上升,加强了对黄金储备的需求;另一方面,伴随着2019年美国经济增速潜在放缓,美元贬值压力上升,进一步提升了黄金价格上涨的动力。

特点五:50岁是理财需求转折点,财富保值诉求大于财富增值

“通过对建设银行3000多名私人银行客户的综合调研和数据分析,我们发现,中国财富市场的客户行为特征和需求正在发生结构性变化,’50’成为一个高净值客户特征分布比例的高频词。”何大勇称,2018年调研显示,样本中近半数高净值客户已经迈过了50岁的门槛,这表明高净值人群的主体已经进入了财富管理生命周期的新阶段,其主要的理财需求正由追求财富快速增长转向追求财富的稳健、保值,以及财富的有序传承。

报告表示,过去很长一段时间,基于中国经济和居民可支配收入高速增长的惯性,国内高净值人士最主要的理财诉求在于追求个人财富的快速增值。但本次客户调研发现,高净值人士的首要理财目标已悄然转变—追求财富安全稳健和长期收益,已超过追求财富的较快增长,这背后的驱动因素主要有三方面:

首先,高净值人士迅猛增长的财富保值诉求是对2018年全年投资风险上升的回应。在股指跌幅超过20%、互联网理财和非标资产频频暴雷、比特币等加密货币市值崩塌的背景下,高净值人士普遍对投资更加谨慎、对于风险更加敏感、对于投资回报的预期也相应降低。很多受访高净值人士表示,短期内只要本金不出现亏损,或者自己的产品跌幅小于市场平均水平,便已经可以算得上是成功的投资。

其次,高净值人士对于投资回报的长期预期在宏观环境的影响下正在调整。自2016年“中国经济运行L型走势”在官方渠道提出之后,经过两年多的消化与体会,高净值人士对于由经济增长和货币政策带来资产价格变动走势也有了更理性而科学的判断。同时,近两年来资管新规等相关监管政策也在引导个人投资者加深对风险的认识,理解风险与收益相匹配的概念。此外,高净值人士自身也在市场起伏中逐渐完成了深刻的投资风险教育。

第三,高净值人士的年龄特征转变将长期影响其理财目标。与2012年调研结果比较,2018年高净值客户主要年龄段已经从40-49岁变为了50-59岁。对于年纪较长的高净值客户来说,他们已经走过了最渴望财富快速增值的阶段。在经历了长期的奋斗和财富积累之后,他们在金钱观、人生成就、社会价值等方面有了更为深入的思考,而财富的进一步增值带来的边际效益已经变得不那么明显。40岁及以下高净值人士对于财富保障和财富增值的诉求基本相当;但在50岁以上的群体中,随着年龄增长,财富保障诉求领先财富增值诉求的幅度越来越大。

特点六:民营企业家更加注重风险隔离

创办民营企业、通过企业经营致富是我国高净值人士私人财富的最主要来源,民营企业家也是我国高净值人群的主体。

报告称,在外部环境影响下,“转型”成为了民营企业家关注的高频词。民营企业家的转型需求也呈现出了明显的行业和年龄特征。从行业上看,受到监管政策的影响,从事金融保险、房地产、文娱体育行业的民营企业家转型意愿最为强烈。同时,部分互联网创业者、国际贸易业者和建筑建材行业企业家也受到宏观环境和产业周期的叠加影响,呈现出较强的转型意愿。而从年龄上看,30岁以下青年企业家更加愿意介入新的领域,有近半数受访企业家表示会在未来一年内积极尝试向新的经营方向转型。

除了对企业转型更关注外,在经历了去年不少上市公司大股东股权质押爆仓后,民营企业家也更加注重防范企业经营的风险向家庭财富传染。

“去年律所三类律师业务最繁忙:一是破产重组,二是股权、债务债权、P2P等引发的金融纠纷,三是财富规划,这三类律师业务背后反映的是客户的需求和痛点。”中伦律师事务所资深合伙人龚乐凡称。

龚乐凡称,很多企业家在做交易的时候,无法充分意识到其中的风险,未来需要有三方面的思维转变:

一是从投资管理转变成风险管理。如果不能够管理好风险,企业的资产,以及整体家庭的资产会面临一个清零的风险。

二是从家族企业的财富管理转变成家族财富管理。家族企业的财富管理到家族财务管理,这是两个概念,但不少企业家很多时候混在一起,比如家族企业需要融资,就随时用个人资产去做担保和抵押,但如果家族企业遭遇风险的话,家族企业亡,家族财富也是亡。所以要保护好个人的财富。

上海美特斯邦威服饰股份有限公司董事长周成建也表示,财富管理首先要做到的就是财富安全,也就是保证企业家的家庭生活不受影响。“我们在事业奋斗过程中避免不了翻跟头,但是不能苦了家人,财富管理的第一阶段就是要解决财富安全,这也是我们第一代创业者最基本需要思考的问题”。

三是从单一资产管理模式转变为“顶层设计+时间管理”。

“为什么说时间管理那么重要?我遇到过一些客户,他要卖掉家族企业,等到快要签约时才意识到要交那么多税,这时才来咨询能否做税务规划为时晚矣。”龚乐凡称,如果做顶层设计、做税务规划能够提前两三年,不仅省税,又能做好资产的隔离,但非常遗憾很多企业家没有这个概念,所以我特别强调时间管理的重要性。