國航、東航及南航三者的成本控制未及同業,混改勢在必行。 新華社

聯通(762)上月公布混改方案,向騰訊(700)、百度、京東、阿里巴巴及中人壽(2628)等各板塊龍頭配股,國企混改再次引人關注。其實早在今年6月,東方航空(670)已經落實混改,成為內地民航領域首個混改試點項目,參股股東包括聯想控股(3396)、綠地集團、普洛斯及德邦物流,相信內地另外兩家大型航空公司中國航空(753)和南方航空(1055)都會隨之展開混改,加上三家航空公司估值便宜,投資者可小注博炒混改。香港商報記者 林展鋒

去年12月的中央經濟工作會議已明確指出混改是國企改革的重要突破口,要求在電力、石油、天然氣、鐵路、民航、電訊及軍工等領域有實質性進展。在這七個領域中,當局按企業性質和需求分批進行混改,其中東航和南航是第一批9家混改試點之一。所謂混改,其實是指混合所有制改革,通常是通過引入民營資本或戰略投資、分拆上市、員工持股等方法,改變過去只有國家持有公司資產的營運模式,提升國企管理和營運水平。

從國航、東航及南航上月公布的中期業績可見,雖然其營運收入有大幅度增長,惟三者的核心經營利潤率卻分別只有10.4%、13%和7.9%,對比其他國家例如美國西南航空18.2%及聯合航空17%的核心經營利潤率,成本控制未及同業,而且「三航」負債比率平均70%,混改似乎勢在必行。其中,東航與南航已就混改開始實施一系列計劃。

東航:混改有助釋放價值

作為內地首批混改試點,東航旗下東航物流3個月前簽訂混改協議,參股股東遍布物流、科網及地產行業,包括聯想控股、綠地集團、普洛斯和德邦物流。

按該方案,東航將放棄東航物流的控股權,僅持股45%,餘下55%股權則分別由聯想控股持有25%、普洛斯持10%、綠地和德邦各持5%,東航物流核心員工則持有10%股權。由此計算,非國有資本將投入22.55億元(人民幣,下同),完成混改後,東航物流資產負債率將從去年12月底的87.86%降低至75%左右。

事實上,東航早於2015年已引進美國達美航空,後者以4.5億美元入股東航,獲得3.55%東航股份。由於全球航空公司經常會通過股權投資來加強合作,故達美航空參股後,東航能更易走進國際,例如雙方就於今個月初共同參股法航——荷航集團,藉此加強這三家大型航空公司之間的合作夥伴關係。

而達美航空是美國實力最強的航空公司之一,故除了助東航參與對外併購外,其豐富的資本運作經驗亦能提供參考,觀乎內地三大航空公司的核心經營利潤率,以東航的13%為最佳,更是上半年唯一一隻有盈利增長的航空股,可見東航基本面正逐步轉好,長線投資者不妨將東航納入觀察名單。

南航國航:重組貨運業務

南航在中國三大航空公司中最後一家引進國外航空公司。該集團於3月斥資15.35億元向美國航空發行2.7億股H股股份,認購價為每股5.74元。參股完成後,美國航空持股將會佔南航H股8.83%,即總股數的2.68%。惟參考東航的混改步伐,引進外資只是民航領域混改的第一步,南航仍然未有計劃引進國內民營資本或分拆旗下業務,加上現時集團的配股比例只有不足3%,與中證監規定不超過20%的標準比較,因此南航仍有機會進行大型混改計劃。

至於中國航空亦和南航一樣,自2015年與香港國泰航空互相持股後,就一值未有進行混改。最近,有外電引述消息人士透露,國航計劃和南航的貨運業務重組,同時與招商局下屬中國外運長航集團、順豐速運和圓通速遞等企業進行混合,組建新的中國貨運航空公司,南航和國航遲遲未公布混改大計,不排除就是為了共同分拆旗下貨運業務。

而參考東航的混改步伐,南航和國航合組貨運公司絕非不可能。內地正進一步深化改革,兩家航空公司混改可說是箭在弦上。

拆局解码東航早着先機估值落後

內地三大航空公司表現開始轉好,但從基本面和估值角度出發,似乎東航會更具投資價值。三家航空公司都在上月公布中期業績,其中只得東航於上半年錄得盈利增長,而南方航空和國航中期盈利分別倒退11%和4%。另外,東航作為國企混改的試點之一,比另外兩家航空公司更早完成混改布局,集團業務遍及物流、科技及地產行業,有望為公司帶來協同效應。現階段來說,東航的基本面較另外兩家公司為佳。

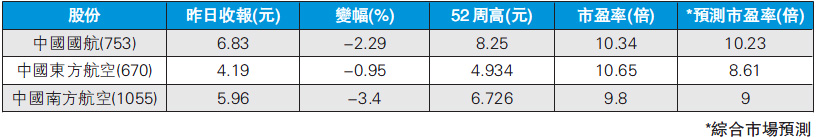

從估值角度出發,雖然現時三家航空公司的市盈率維持10.06至10.68水平,惟綜合市場對三者的預測盈利卻有很大出入,東航、南航及國航的預測市盈率分別為8.61倍、9倍和10.23倍,以東航的預測市盈率最低。若參考過去1年表現,南航和國航累積升幅由27%至35%,反觀東航同期只累升10%左右。

綜合以上因素,可以看到東航仍有追落後的空間。