如果你炒股超過3年,還在猜頂抄底,我覺得就基本沒救了,銷戶好好工作,肯定掙得比炒股多。

A股最近的狀況

美國股市又創新高了!

歐洲股市又創新高了!

連香港股市也創新高了!

海外市場在牛市氛圍中一片歡騰,唯有大A股,仍踽踽前行在漫漫寒夜之中。

近一個月以來,A股再度陷入普跌,各大指數均已抹平年內漲幅,創業板指更是在今天創出數月以來新低。

今日,上證指數在開盤后小幅上漲,午盤后在震蕩中持續下行,最后報收3052.79點,下跌0.9%,繼續探底3000點;深成指報收9756.81點,下跌1.3%;創業板更是下跌1.73%,創下一個月內的最高跌幅。

而年初至今創業板的跌幅已然達到9.72%,這樣放在任何一個資管產品上都能接受的跌幅如果放在指數上,會意味著創業板全線的暴跌。

而在可與熔斷期間股價相比較的2806只A股中,已經有1859只個股今日的收盤價低于2016年1月7日的最后一天熔斷,而幅度上來看,78只個股的股價仍不足熔斷當日的一半,腰斬之下更有數只個股的最新股價甚至比之熔斷三成都不足。

不難看到,大多數都是創業板公司,欣泰電氣(3.030, 0.00, 0.00%)在熔斷后的14.62元股價在如今僅剩下3.03元,縮水接近80%,金亞科技(8.280, -0.16, -1.90%)、暴風集團(29.360, 0.20, 0.69%)、新文化(13.750, -0.29, -2.07%)、兆日科技(12.700, -0.17, -1.32%)縮水比例也都在60%以上。

在基金經理們看來,創業板的下跌是必然的。

滬上一家中型基金公司基金經理表示,從去年下半年開始,市場處于一個不斷回歸價值投資的過程,這實際上也被部分認為是邊際資金回歸市場。當前市場在存量博弈下,更需關注邊際資金的變化以及市場所受到的影響。

“近期監管層的一系列動作,也是想引導市場更多關注公司價值,而非主題炒作。”

正如市場所表現出來的那樣,今日跌幅最大的概念板塊為雄安新區和京津冀一體化,分別下跌4.76%和4.69%,雖然從總體走勢來看,算上今日的跌幅,年初至今雄安新區依然保持著23.84%的漲幅,但是從4月初開始雄安就不斷出現較大的震蕩,多日跌幅在2%以上,概念熱潮還能持續多久?

“市場引導回歸理性,對于確定性高的行業和公司是可以看到未來的。”滬上一家大型基金公司投資總監直言。

基金君致電時其正在與上市公司進行調研,其透露,“基金經理更應該發覺上市公司專注所做的事情,長期跟蹤,與企業做朋友,維持業績的可持續發展,我們持有這家公司很多年了,當中也有過數次的波動,但絕對不會像概念熱點那樣波段性。”

雖然在采訪中亦有不少基金經理表示短期仍看好雄安、一帶一路概念的走勢,但都不約而同地表示長期看好的板塊勢必是一些有著良好基礎的行業由于市場變化所出現的新機會。

“但并不是黑馬,市場所追逐的熱點依舊是白馬。”上述投資總監直言,“在經歷了過去的高增長后,一定會回歸,這個回歸不僅僅是行業輪動上的,也同樣會出現各個龍頭企業的復蘇,在這當中尋找白馬基因才是我們所擅長的。”

上述華南投資總監也直言,在堅持價值投資的同時,創業板的風險一定要提防,從數據角度來看,其認為創業板的復蘇必須要等到估值修正的時候,而現在估值依然是個大問題。“雖然不少基金經理都認為既然買了創業板就不必拘泥于估值,沒有意義,但是相對應的目前創業板中不少企業的業績依然很差,未來很長一段時間內都看不到希望。”

根據一季報的數據來看,636家創業板公司中依然有近百家公司凈利潤為負,而凈利潤在1億元以下更是多達600家。

為何受傷總是股市,李迅雷老師這么分析

年初至今,人民幣匯率表現非常穩定,于是,不少人認為中國股市表現理應不錯,原因是匯率穩定后換匯需求下降,熱錢外流就會減少;此外,政府對樓市的調控力度越來越大,手段也越來越多,故長期滯留在樓市的資金將會撤出,股市自然就成為熱錢流入不可多得的地方,故有理由看好股市。

但近來股市的表現卻差強人意,即便是一帶一路、雄安新區等振奮人心的主題,也未能給股市注入持久的活力,大家似乎對全球經濟的復蘇和國內經濟的回暖視而不見。股市走弱的原因不外乎有以下幾點:一是經濟指標雖然好轉,但恐怕已經見頂,股指是經濟領先指標,不是經濟數據的滯后反映;二是金融監管日漸嚴厲,導致金融市場利率上行,引發股債雙殺。

從政策調控力度來看,樓市政策的嚴厲程度遠超股市,如限購城市的數量不斷增加、房貸利率提高、首付比例上升、一手房限價等,而股市除了受金融監管政策的負面影響外,并沒有遭遇具體的打壓舉措。此外,金融監管政策的趨嚴對樓市也構成負面影響,但樓市為何未像股市那樣弱不禁風呢?這恐怕與樓市仍處在牛市不無關系。

樓市相較股市存在三大優勢:第一,除了投資或投機性需求外,樓市還存在著剛需和改善性需求;第二,中國從農業社會轉型到工業社會不足30年,加之農耕文化的深遠影響,導致國人對土地和房屋的偏好超過其他投資品種,也遠超人少地多、 祖先為游牧民族的西方人;第三,A股作為新興市場,上市公司的治理結構存在各種缺陷,使得中小股東行使權利受到一定限制,中小投資者感到“做股東不如做房東”。

從中國目前情況來看,樓市銷售的熱點正從一二線城市向三四線城市轉移,這與人口流向的逆轉似有一定相關性,也與三四線樓市庫存減少及房價收入比相對較低有關,似乎正在經歷牛市中的“補漲行情”,不過,以股市的經驗而言,“補漲”常常意味著牛市進入尾聲。

對于股市來說,其走勢擺脫不了經濟基本面的約束。中國經濟增速自2010年見頂之后,一直處在緩慢下行過程中,上市公司的盈利增速也未出現持續好轉的跡象。因此,股市在2015年上半年出現短暫牛市之后,如今即便不定義為熊市,也至少屬于“調整期”。

我相信,多數人會認為樓市泡沫比股市大,畢竟股市一直在跌,樓市一直在漲;或許認為股市的平均市盈率應該不高,如上交所A股的平均市盈率只有16倍。與股市的市盈率有可比性的是樓市的“房價收入比”,因為無論是市盈率還是房價收入比,其倍數都可以視為對應年份數。目前,全國平均房價收入比大約為21倍,顯然高于上交所的A股的平均市盈率。

如果將深交所的主板、中小板和創業板的股票加在一起考慮,則目前所有A股的平均市盈率約為35倍。此外,在3000多家上市公司中,市盈率高于50倍的股票在2000只以上,即超過了三分之二,且所有A股的市盈率中位數大約為70多倍。

而樓市房價收入比最高的城市是深圳,大約為45倍,位列全球第一,北京、上海等均未超過40倍,全國所有城市房價收入比的中位數大約為22倍,因此,相比樓市的房價收入比,A股無論是平均市盈率還是市盈率的中位數,都遠超樓市。

有人統計了2011- 2015年A股上市公司的分紅數據,發現五年平均股息率在2%以上的公司只有207家,平均股息率在3%以上的公司才80家,在上市公司總數中的占比分別為6.55%和2.53%。與股息率對應的是住宅的房價租金比,全國平均約為2%,也顯著高于A股的平均股息率。

上述分析表明,如果說樓市存在“資產泡沫”,那么,股市的“資產泡沫”則更大。我國股市經歷了從5000多的高點大幅下跌之后,為何仍有那么大的泡沫呢?這與A股市場流動性過強有關,即流動性決定風險溢價水平,流動性越好的資產,對風險回報率的要求越低,即給予交易價格的折扣率越低。

股市的流動性遠好于樓市

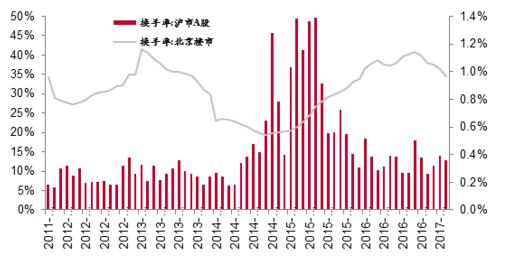

數據來源:WIND,中泰證券研究所盛旭供圖數據來源:WIND,中泰證券研究所盛旭供圖

從上圖可見,中國房地產交易最活躍的城市之一——北京樓市的年換手率不足10%,而相對不活躍的上交所,歷年股票換手率都超過100%,這也是A股泡沫可以更大的理由。事實上,A股的換手率全球領先,如2016年主板的年換手率為2.3倍,創業板超過7倍,在全球各大主要股市都是領先的。

高流動性是A股長期高估值的一個重要原因,但自2016年起A股的換手率明顯下降,這也伴隨著股價的回落。同時,隨著樓市的火爆,二手房交易活躍度大幅提高,熱錢常駐樓市。四月中旬以來,A股的保證金余額連續三周下降;同時,由于港股的估值優勢,流入港股的資金則在不斷增加。因此,除了A股與樓市存在一定此消彼長的關系外,A股市場的吸引力還受到港股的挑戰。